연령별은퇴준비

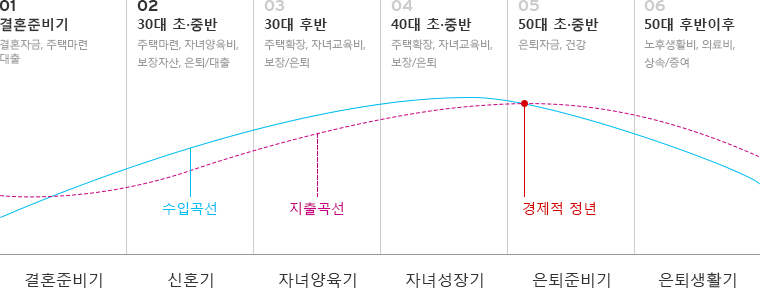

생애주기에 따른 연령대별 은퇴설계 니즈

생애주기에 필요한 니즈와 경제적 정년을 감안한 은퇴준비를 해야 합니다.

01. 결혼준비기 : 결혼자금, 주택마련 대출

02. 30대 초중반(신혼기) : 주택마련, 자녀양육비, 보장자산, 은퇴/대출

03. 30대 후반(자녀양육기) : 주택확장, 자녀교육비, 보장/은퇴

04. 40대 초중반(자녀성장기) : 주택확장, 자녀교육비, 보장/은퇴

05. 50대 초중반(은퇴준비기) : 은퇴자금, 건강

06. 50대 후반이후(은퇴생활기) : 노후생활비, 의료비, 상속/증여

수입곡선은 결혼준비기부터 수치가 올라가다가 자녀성장기에 최고의 수치를 나타내다가 점차 줄어듭니다.

지출곡선은 결혼준비기 부터 수치가 올라가다가 은퇴준비기에 최고의 수치를 나타내다가 점차 줄어듭니다.

수입곡선과 지출곡선이 만나는 지점은 은퇴준비기 초반부이며 경제적 정년에 해당합니다.

연령별 은퇴 재테크 전략 Key Point

20대 ~ 30 대 (결혼자금/주택자금/자녀교육비/은퇴자금) “ 미래를 위하여 지금부터 준비”

은퇴 준비는 한살이라도 젊을 때 부터 관심을 가지고 시작 해야 유리 함.

“복리 효과” 측면 활용 : 동일한 금액을 저축하는 경우, 10년씩 미룰 때 마다 총 저축금액은 약 2배 정도 차이 발생

예시) 25세 연 5% 월 복리 매월 20만원 적립 시 65세까지 3억 648만원 (세전)

예시) 35세 연 5% 월 복리 매월 20만원 적립 시 65세까지 1억6715만원 (세전)

상기 이율은 가정에 의한 것으로 사실과 다를 수 있습니다.

자금마련 목적에 따라 결혼자금/주택자금/자녀교육비 항목을 별도 관리하면 효과적 임.

30대 중반 ~ 40대 중반 (주택자금/자녀교육비/은퇴자금) “부채 관리 중요성”

주택자금과 자녀교육비가 증가하는 시기

주택구입을 위해 대출을 받는 경우, 부채가 증가 하게 되며 무리한 대출로 인한 은퇴설계 및 재무설계를 흔들 수 있으므로 주의

주택구입자금/전세자금의 원리금 상환액은 총소득의 20~30%를 넘지 않아야 함.

30대 가족의 행복을 위해 보장성 자산 확보

40대 연금에 투자할 마지막 기회로, 연금상품에서 높은 수익을 원하면 최소 10년 이상 투자 해야 함.

은퇴 준비 빠를수록 좋다. (예시)개인연금

40대 ~ 50대 (자녀교육,결혼자금/은퇴자금) “종잣돈 마련에 주력”

일반적으로 가장 소득이 많으면서, 지출도 많은 시기이므로, 재무설계를 어떻게 하느냐에 따라 은퇴지금 규모가 크게 달라짐.

자녀의 대학 등록금, 결혼 자금으로 큰 지출이 생기는 시기다 보니, 은퇴를 위해 납입했던 자금을 쓰는 사례 유의.

재무설계에서 정해 놓은 은퇴자금은 다른 목적으로 쓰지 않는다는 철칙을 세워야 함.

은퇴 자금을 늘리는 시기, 50대에 가까워 질수록 적극적인 자산운용 하면서 일부는 연금화 하는 작업 필요

은퇴 후 필요한 생활비 중 80% 이상이 연금에서 나올 수 있도록 연금용 자산 전환 준비

50대에는 공격적인 투자에서 안정적인 투자로 전환이 필요한 시점

50대 이후에는 부동산등 유동성이 낮은 자산을 많이 가지고 있으면 은퇴자금 마련과 은퇴후 생활에 문제가 발생할 수 있으므로 과도하게 보유하고 있는 부동산 비율 조절 필요.